「今月は給料を使いすぎてしまった」「残りの生活費をどうしよう」

月末近くになるとこのように、給料が足らないという事態に陥る人もいるのではないでしょうか?

さらに追い打ちをかけるように、飲み会や旅行の誘いや友達の結婚式や税金の支払いと、すぐにでもお金が必要という場面がでてくるはずです。

そんな時に助けとなるのがカードローンです。

カードローンと言えば消費者金融をイメージして、お世話にはなりたくないと思う人も少なくないはず。

そこで今回は消費者金融ではなく銀行系カードローンを紹介します。

特に消費者金融のように審査に甘い銀行カードローンがあるのか、どこの銀行カードローンがおすすめなのかも紹介していきます。

本当に困った状態の人は参考にしてみてください。

※本ページにはPRが含まれます。

目次

誰でも通る審査の甘い銀行カードローンは存在しない!

ここまで審査に甘い銀行カードローンを紹介してきましたが、これは審査に甘いというだけで誰でも審査に通過できるということではありません。

この点にだけは注意をしましょう。

そして、銀行カードローンは大手消費者金融に比べると審査が少し厳しくなります。

これは審査基準が公開されていないことと、銀行カードローンは自主的に審査を厳格化しているためです。

銀行カードローンの審査基準は公開されていない

銀行カードローンの審査基準は公開されていないため、非常に審査が甘いと断言することができないのです。

そのため審査の甘い銀行カードローンを比較することは非常に難しく、誰でも審査に通過することができるとはいえないのです。

つまり審査基準は公開されていないのですが、審査に不利となる基準や各銀行カードローンで申し込みにある、安定した収入がある状態などを基準にしておく必要があります。

収入が安定していない人は、まずは収入を安定させ、審査に不利となる信用情報についてや他社での借り入れを解消しておく必要があるでしょう。

2018年から銀行カードローンの審査は厳格化されている

銀行カードローンは、以前までは審査に甘く、多くの人が借り入れることができるカードローンでした。

しかし同じくカードローンを発行している消費者金融とのバランスが崩れ、銀行カードローンを利用する人が多くなり、消費者金融の利用者が減少することになりました。

この状態を重く見た銀行は、消費者金融に適応される賃金業法の総量規制を、銀行カードローンでも自主規制という形で導入しました。

そのため銀行カードローンでは2018年より審査が厳格化され、誰でも借り入れることができるカードローンでは無くなったのです。

ちなみに総量規制とは、年収の1/3を超える借り入れを行なってはいけないと言う法律になります。

そして1社で1/3ではなく、他社の借り入れも合計した金額となるので注意が必要です。

審査の甘い銀行カードローンの見分け方

銀行カードローンは審査基準を公開していないのですが、いくつかの条件から審査に甘い銀行カードローンを見分けることができるのです。

これは審査基準自体を見分けるのではなく、付随して審査が甘くなる条件を見つけ出すと言うことです。

そして、その審査の甘い銀行カードローンを見分ける方法をこれから紹介します。

そのため銀行カードローンを利用しよう考えている人は、ぜひ参考にしてみてください。

上限金利が高いと審査基準は甘くなる

まずは上限金利が高いと審査基準が甘くなる傾向があります。

銀行側のタダでお金を貸し出しているわけではありません。

貸し出している分、金利を貰うという形で利益を得ているのです。

そのため、銀行側としては金利を高い状態で借りてくれる人の方が、利益になるため嬉しいということです。

つまり、上限金利が高い銀行カードローンであれば審査基準が甘くなるといえます。

そのため、審査の甘い銀行カードローンを見分ける時には、上限金利の高さに注目しましょう。

保証会社が消費者金融だと審査基準は甘くなる

保証会社が消費者金融だと審査が甘くなる傾向があります。

保証会社とは、もし銀行カードローンの利用者が返済できない状態となった時に、代わりに返済をしてくれる会社となります。

そして銀行カードローンでは自社や関連会社を保証会社とすることもあり、この場合にはそもそも完全な保証となることが難しかったり、銀行カードローンの保証を銀行がしたりするという場合もあります。

そのため、審査に厳しくなるのです。

しかしこの保証会社が消費者金融であれば、もともと消費者金融は審査に甘く、金利も高く設定しているため、保証会社が消費者金融である場合には審査基準が甘くなるのです。

そのため保証会社が消費者金融である、銀行カードローンで申し込むと審査が甘くなる傾向があります。

保証会社が複数あると審査に通りやすい

保証会社が複数ある場合にも審査に通りやすくなります。

基本的にはグループ会社や自社の保証会社を付けて、もう一つの保証会社として消費者金融を付けることがあります。

そのためどちらの保証会社を採用するのかを始めに審査をされ、問題なければ1つ目の保証会社に決まります。

その保証会社がダメな場合には消費者金融などのもう一つの保証会社となります。

つまり消費者金融が保証会社としてついていたり、複数保証会社があることで審査が甘くなる傾向があるのです。

そのため保証会社が複数ある銀行カードローンは審査が甘くなりやすいのです。

審査が甘いキャッシングランキング!即日融資も可能な消費者金融

銀行カードローンの審査に通りやすくする方法

ここからは、実際に銀行カードローンの審査に通りやすくする方法を紹介します。

審査に甘い銀行カードローンを見つけたら、次は審査に取りやすくしておく必要があります。

これは銀行カードローンの審査基準が公開されていないためです。

公開されていない基準に対してどのような方法があるの?と思う人もいるかもしれませんが、誰でもできることで、どのカードローンでも通りやすくできる方法となります。

それでは、ここから銀行カードローンで審査に通りやすくなる方法を紹介します。

収入証明書類を用意しておく

まずは収入証明書を準備しておくことです。これは必要提出書類として銀行側から求められることがあるのです。

収入証明書とは、所得証明書や源泉徴収票、課税証明書、給与明細書などになります。

自営業者や借入金額が50万円を超える場合に提出する必要があるので事前に準備しておく必要があります。

申し込み先の銀行口座を開設しておく

銀行カードローンの場合には、利用先の銀行口座を開設しておくようにしましょう。

銀行カードローンによっては、原則当銀行の口座を開設していることが条件になっている場合があります。

そのため事前に口座開設をしておけばスムーズに申し込みが進むのに加え、あらかじめ口座を利用しておくことで審査上有利になることもあるのです。

預金をしておくと審査に通りやすくなる?

ちなみに銀行カードローン先の銀行口座で預金をしておくと、審査に通りやすくなる可能性があります。

そもそも銀行カードローンの審査では、借り入れを行なう人の返済能力を重視します。

そのため、預金がある人は、そこからの返済をすることも可能で審査上有利になるのです。

ただ預金金額が、借り入れ金額に対して非常に少ない場合には有利とならないので注意が必要です。

申込情報で嘘をつかない

申し込み時の情報入力では嘘をつかないようにしましょう。

いずれにしろバレてしまいます。

これはカードローンなどの申し込み情報は、全て信用情報として信用情報機関に記録をされているためです。

審査では必ず信用情報を調べることになっており、カードローンだけではなくクレジットカードの申し込み情報なども記録されているため、申し込み情報を偽ったとしてもバレてしまい、審査に落ちてしまうのです。

収入に関しても、在籍確認と呼ばれる勤務先への確認がおこなわれるので、本当の情報で申し込むようにしましょう。

同時期に複数の銀行カードローンへ申し込まない

同時期に複数の銀行カードローンへ申し込むことはやめましょう。

もし片方の審査に落ちてしまうと、もう一つの審査でも落ちてしまうからです。

先ほども紹介した通り、必ず審査では信用情報を確認されます。

そのため直近で別銀行のカードローンに申し込んでいるバレてしまい、審査結果や同時に申し込んでいるとバレてしまうのです。

同時に申し込んでいるとバレてしまうことで、異様にお金を必要にしていると思われたり、審査上何か問題があるのではと疑われてしまうのです。

そのため同時期に複数の銀行カードローンへ申し込んだとしても、審査に通過できる確率が上がるよりかは下がり、結果的に全ての銀行カードローンで審査に落ちてしまうかもしれないのでやめておきましょう。

【ケース別】銀行カードローンの審査に落ちる原因と対処法

ここからは銀行カードローンの審査に落ちる原因と対処法をケース別に紹介します。

銀行カードローンの審査に落ちる原因として考えられるのは

- 信用情報に傷がついている

- 他社からの借り入れが多い

以上の2つが主です。

ここからは銀行カードローンの審査に落ちる原因とケース別の対処法を紹介します。

信用情報に傷がついている

信用情報に傷がついていると、傷の付き具合によっては銀行カードローンの審査に落ちます。

信用情報とは個人の金融機関の利用履歴のことで、個人信用情報機関に最低5年間は登録されます。

信用情報は携帯電話や公共料金など、各種料金の支払いを滞納したり、延滞したりすると傷が付きます。

そのため、直近5年間の間に延滞や滞納をしている人は銀行カードローンの審査に落ちる可能性が高いといえるのです。

しかし、信用情報に傷がついていたとしても挽回する方法はあるため、ここからは信用情報に傷がついている場合の対処法を紹介します。

自分の信用情報を確認する

自分の信用情報は個人信用情報機関に直接問い合わせることによって、開示してもらうことができます。

そのため、自分の信用情報に自信がない人はまず、自分の信用情報を確認してみることをおすすめします。

信用情報の怖い点は自分が滞納していないと思っていても、実は延滞情報や異動情報などが登録されている可能性があるということです。

信用情報を開示してもらうことは難しいことではないため、リスクを回避するためにもまずは自分の信用情報を確認するようにしましょう。

クレジットヒストリーを育てる

信用情報の傷を挽回するための方法としておすすめできるのがクレジットヒストリーを育てるという方法です。

クレジットヒストリーとは個人のクレジットカードの利用履歴のことで、信用情報と同じように個人信用情報機関に登録されています。

クレジットヒストリーはクレジットカードを利用するだけで登録され、登録内容は「決済できたか否か」のみです。

金額は関係ないため、安い買い物でもクレジットカードを利用することでクレジットヒストリーを育てることができるのです。

信用情報を挽回するためには、まずクレジットヒストリーを育てることを意識しましょう。

他社からの借り入れが多すぎる

他社からの借り入れが多すぎると、銀行カードローンの審査に落ちることに繋がります。

注意すべきなのは、他社からの借り入れが多すぎる時に審査に落ちるのであって、ある程度の多さであれば銀行カードローンの審査に不利に働くことはありません。

他社からの借入総額と借入件数が一定のラインを超えた場合、銀行カードローンの審査には落ちやすくなる傾向があります。

銀行によって基準は異なりますが、銀行の基準を超えた借り入れをしてしまうと多重債務者と判断され、銀行カードローンの審査に通過することは難しいでしょう。

借入件数を減らす

他社からの借り入れが多すぎると、銀行カードローンの審査に落ちることになるということは、単純に借入件数を減らすことで対応策となりうるのです。

件数を減らしておけば、審査の担当者はある程度の返済能力を認めてくれます。

特に件数が多いのと少ないのでは、同じ金額を借り入れていたとしても審査における印象が全く違います。

そのため、借入金額は変わらずとも、借入件数を少なくしておくだけで銀行カードローンの審査に通過しやすくなるのです。

借入件数がかさんでいる人はまず借入件数を減らすことを最優先に考えましょう。

銀行カードローンはおまとめローンとして利用が難しい

銀行カードローンはおまとめローンとしての利用が難しいという側面があります。

おまとめローンとは複数の借り入れをしているカードローンを一本化し、返済をしやすくするためのものです。

つまり、おまとめローンの利用者は必然的に多重債務者となるのです。

しかし、銀行カードローンは多重債務者に対する審査を厳しくおこないます。

また、銀行カードローンの場合、審査をおこなうのは銀行ではなく保証会社です。

おまとめ目的であることを審査の際に伝えてしまうと、ただの多重債務者と判断されてしまい、審査に落ちることになります。

そのため、銀行カードローンはおまとめローンとしての利用が非常に難しくなっているのです。

⇒おまとめローンにおすすめ!低金利の銀行・消費者金融ランキング

地方銀行カードローンのメリット・デメリット

ここからは、地方銀行カードローンのメリット・デメリットを紹介します。

地方銀行カードローンのメリットは

- メガバンクと遜色のない低金利

逆にデメリットは

- 該当地域に住んでいなくてはならない

- 口座開設が必須

- 無利息期間がない

地方銀行カードローンを利用する場合、メリットよりデメリットのほうが多い結果となっています。

ここからは地方銀行カードローンを利用するメリットとデメリットをひとつひとつ紹介します。

メガバンクと遜色ない低金利

地方銀行カードローンの金利は日本屈指のメガバンクと比較しても遜色のない低さとなっています。

これは商品にもよりますが、地方銀行カードローンの金利は高いという固定観念をひっくり返すような金利の低さを誇るものもあるのです。

該当する地域に住んでいなくてはならない

地方銀行カードローンは地方の銀行であるため、該当する地域に住んでいなくてはならないというデメリットがあります。

条件は地方銀行カードローンの商品によって異なるため、一概にはいえません。

しかし全国各地からの受付を行っている商品がある一方、居住地域が制限されている商品もあるのです。

そのような商品の場合、指定された地域に住んでいない時点でその商品に申込む小音は出来ないため、注意しましょう。

口座の開設が必須

地方銀行カードローンのほとんどは借り入れをするためにその銀行の口座を解説しなくてはなりません。

口座を解説するためにかかる場合、申し込んでから融資を受けるまでに最短でも3日はかかります。

そうなると、必然的に即日融資は難しくなります。

事前に口座開設を済ませている場合は話が別です。

口座を解説するという大きな手間が省けるため、即日融資を受けられる可能性も出てきます。

地方銀行カードローンを利用する可能性があるのであれば、事前にその地方銀行の口座を開設しておくことをおすすめします。

無利息の期間がない

地方銀行カードローンでは、メガバンクのカードローンと違い、無利息の期間がありません。

無利息期間があるということは利用者からすると初めて利用する際のハードルが下がるものですが、銀行側からすると利益も出ず、リスクが大きいだけなのです。

しかしリスクを勘案しても集客性があるため、メガバンクは無利息期間を設けているところもあります。

地方銀行はメガバンクと違い、規模が小さいため経営も難しいものです。

そのため、メガバンクとは違って無利息期間を設けないことで、利益の最大化を図っているのです。

地方銀行カードローンの審査事情

ここからは、地方銀行カードローンの審査事情を紹介します。

地方銀行カードローンの審査では審査に数日かかることがほとんどで、審査をおこなうのは基本的に銀行ではなく保証会社です。

以上の2つをまず抑えておくことが、地方銀行カードローンの審査に通過するために必須の条件となっています。

審査には数日かかることがほとんど

地方銀行カードローンの審査は数日かかる場合がほとんどです。

大手消費者金融等であれば即日融資を実現することができますが、地方銀行カードローンでは即日融資は不可能なのです。

審査のスピードが遅い原因として考えられるのは口座を開設するための手続きが必要であるからです。

審査は平日のみ行っているうえ、土日祝日は銀行の窓口が閉まっているため、審査はおこなわれません。

そのため、地方銀行カードローンでは融資まで最短でも3日、長いと1週間程度かかることを頭に入れておくと良いでしょう。

審査をおこなうのは銀行ではなく保証会社

地方銀行カードローンの場合、審査を行うのは銀行ではなく銀行が指定した保証会社です。

保証会社とは、利用者と銀行の間を取り持ち両者間で返済トラブルがあった場合などに返済残高を一時肩代わりする会社のことです。

担保なし、保証人不要のカードローンでは必ず保証会社がついています。

1つの会社が複数の保証会社となっているケースもあるため、事前に調べておくことをおすすめします。

審査が甘いおすすめの大手銀行カードローンランキング

1位 楽天銀行カードローン

楽天銀行のカードローンは楽天銀行スーパーローンと呼ばれ、インターネットより24時間いつでも申し込むことができます。

WEB申し込み完結がたのカードローンとなっているので、インターネットからの申し込みしかできません。

楽天銀行カードローンには以下の申し込み条件があり、日本国内に居住の20歳~62歳までの方となっています。

そのため年齢が対象外の方は申し込めないので注意が必要です。

そして楽天銀行カードローンでは、金利は年1.9%~14.5%となり、最大借入限度額は800万円までとなっています。

基本的にはインターネットでの取引が基本となりますが、セブン銀行ATMやイオン銀行などの提携金融機関のATMで利用することができるのです。

もちろんコンビニでのATM手数料やインターネットからの手数料も0円となっています。

ちなみに楽天銀行カードローンの保証会社は楽天カード株式会社となっています。

これは楽天のクレジットカードを発行している楽天が、カードローンの保証会社もやっていることになります。つまり楽天カードの審査などのノウハウをそのまま楽天銀行カードローンに活かしているということになります。

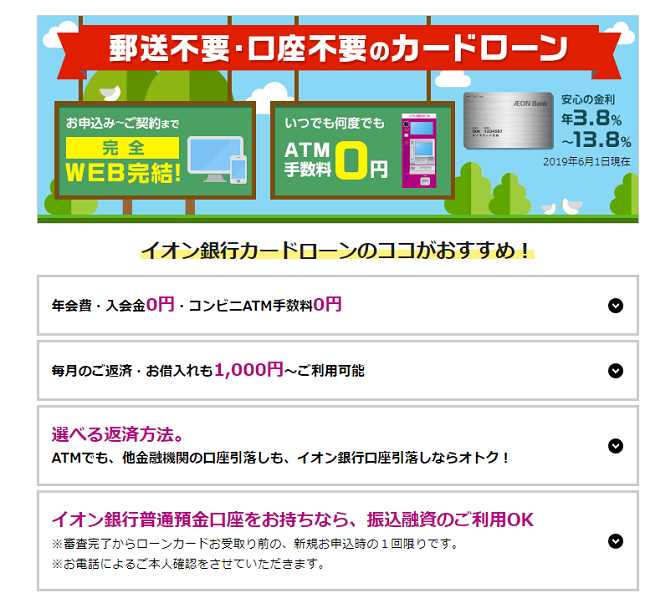

2位 イオン銀行カードローン

郵送不要・口座不要のカードローンであるイオン銀行カードローンは、申し込みから契約までWEBで全てを完結されることができます。

もちろん年会費も入会金、コンビニATM手数料も0円となります。そして金利は年3.8%~13.8%で最大借入限度額は800万円となります。

イオン銀行カードローンには以下の申し込み条件があります。

- 日本国内に居住をしており、外国籍の方については永住許可を受けている方

- 年齢が満20歳以上で満65歳未満の方(パート・アルバイト・専業主婦は可、学生は不可)

- 本人または配偶者に安定した継続的収入がある方

- イオンクレジットサービス、またはオリックス・クレジットの補償を受けられる方

となっており、イオン銀行カードローンの保証会社はイオンクレジットサービスとオリックス・クレジットとなります。

イオン銀行カードローンではコンビニATM以外に提携金融機関のATMも利用可能となっていますが、各提携機関のATMで手数料が発生することがあります。

ちなみに申込については基本的にインターネットからのみとなっています。そのため申込や本人確認書類の提出が簡単に行うことができるのでおすすめです。

イオン銀行カードローンの審査基準と審査に落ちる人の特徴まとめ

3位 セブン銀行カードローン

セブン銀行カードローンはローンサービスと呼ばれ、原則365日24時間借り入れ返済が可能で、手数料も0円となっています。

セブン銀行カードローンの金利は年15%で利用限度額は50万円となっています。

申し込み条件としては

- セブン銀行口座をお持ちの方(持っていない場合には申し込み時に同時開設が必要)

- 年齢が満20歳以上満70歳未満の方

- 一定の審査基準を満たし、保証会社(アコム株式会社)の保証を受けられる方

- 外国籍の方は永住者であること

以上のようになります。そしてセブン銀行カードローンではアコム株式会社が保証会社となっています。

そのため借入金額が他の銀行カードローンよりも低くなっているのです。

申し込みについてはWEBで全てを完結することができ、セブン銀行ATMとダイレクトバンキング(WEB)で取引が可能です。

ただセブン銀行カードローンでは、セブン銀行の口座を持っている人しか利用することができないので、持っていない人の場合にはカードローンの利用時に申し込むことができます。

ちなみにアコムが保証会社となっているのでセブン銀行カードローンは審査に甘いカードローンと言えるでしょう。

セブン銀行カードローンのメリット・デメリット!他社と比較した特徴を徹底解説

4位 ソニー銀行カードローン

ソニー銀行カードローンは、365日24時間インターネットを利用して、お持ちのパソコンやスマホから申し込むことができます。

金利は年2.5%~13.8%となり借入限度額は800万円となっています。

ソニー銀行カードローンには以下の申し込み条件があります。

- ソニー銀行の普通預金口座をお持ちの方

- 年齢が満20歳以上65歳未満の方

- 安定した収入がある方

- 日本国籍の方、もしくは外国籍で永住権をお持ちの方

- 保証会社(アコム株式会社)の保証を受けられる方

ソニー銀行カードローンでは保証会社としてアコム株式会社を設定しています。

そのため大手消費者金融であるアコムが保証をするので、審査に甘い銀行カードローンとなるのです。

それとソニー銀行の普通預金口座を持っている人、もしくは同時に口座開設できる人のみが申し込むことができるので注意が必要です。

もちろんソニー銀行カードローンでは、セブン銀行をはじめとする提携金融機関のATMであれば手数料無料利用することができます。

5位 オリックス銀行カードローン

オリックスグループのオリックス銀行カードローンは、ネット完結ローン(カードレス)となっています。

もちろんカードを発行することができますがカードレスであれば金利が年0.2%ほどお得になるのです。

オリックス銀行カードローンは、金利が年1.7%~14.3%となっており借入限度額が800万円までとなっています。

そして以下の条件を満たす人が申し込むことができます。

- 年齢が満20歳以上69歳未満の方

- 毎月安定した収入のある方

- 日本国内に在住の方(外国籍の方は永住者か特別永住者の方)

- オリックス・クレジット株式会社または新生フィナンシャル株式会社の保証が受けられる方

オリックス銀行カードローンにはオリックス・クレジット株式会社と新生フィナンシャル株式会社が保証会社となっております。

そして始めはオリックス・クレジット株式会社の保証が受けられるかを審査を行い、無理な場合には新生フィナンシャル株式会社が保証会社となるのです。

ちなみに新生フィナンシャル株式会社は大手消費者金融のレイクALSAであるため、オリックス銀行カードローンは審査に甘い銀行カードローンと言えるでしょう。

もちろんオリックス銀行カードローンでもWEB完結申し込みとなっており、365日24時間いつでも申し込むことができます。

そしてインターネットバンキングでの取引が可能なので各提携金融機関で利用することができます。

オリックス銀行カードローンの審査基準と審査に落ちる人の特徴まとめ

審査が甘いおすすめの地方銀行カードローンランキング

ここからは、おすすめの地方銀行カードローンランキングを紹介します。

おすすめの地方銀行カードローンのランキングは

- 横浜銀行カードローン

- 千葉銀行カードローン

- 常陽銀行カードローン

- スルガ銀行カードローン

- 北洋銀行カードローン「スーパーアルカ」

です。

ここからはおすすめの地方銀行カードローンをランキング形式で紹介します。

第1位:横浜銀行カードローン

横浜銀行カードローンは該当地域が限定されているものの、専業主婦の申し込みができ、金利もメガバンクなみの低さが魅力の地方銀行カードローンです。

また、セブン銀行ATMやローソン銀行ATM、イオン銀行などの日本全国各地にある提携ATMを手数料無料で利用できるというメリットもついてきます。

口座開設は必須ですが、限度額は1000万円までと高めの設定となっています。

保証会社はSMBCコンシューマー・ファイナンス株式会社で、保証体制も万全の地方銀行カードローンとなっています。

⇒横浜銀行カードローンの審査基準と審査に落ちる人の特徴まとめ

第2位:千葉銀行カードローン

千葉銀行カードローンは審査の見通しを事前に10秒で知ることができるスピーディーさが魅力の地方銀行カードローンです。

地方銀行カードローンにしては珍しく、土日祝日でも申し込みができる点が嬉しいポイントです。

金利は4.3%~14.8%、利用限度額は500万円までとなっており、金利や限度額はメガバンクと比較しても見劣りしません。

地方銀行カードローンのなかでも申し分のない融資条件を備えたカードローンが千葉銀行カードローンなのです。

第3位:常陽銀行カードローン

常陽銀行カードローンは来店無しで契約をすることができ、銀行口座の開設が不要であるという点が非常に嬉しい地方銀行カードローンとなっています。

全国のコンビニに設置されているATMや、常陽銀行内に設置されている常陽銀行ATMを利用することで、365日年中無休で借り入れと返済をすることができます。

金利も2.5%~14.8%、利用限度額は800万円までとなっており、地方銀行カードローンの中でも指折りの規模となっています。

⇒常陽銀行カードローンのメリット・デメリット!他社と比較した特徴を徹底解説

第4位:スルガ銀行カードローン

スルガ銀行カードローンは申し込みから借り入れまですべての流れをWeb完結でおこなうことができる地方銀行カードローンです。

金利は3.9%~14.9%、限度額は800万円までとなっています。

月々の返済を3000円からおこなうことができるため、無理のない返済ができる点が魅力的です。

第5位:北洋銀行カードローン「スーパーアルカ」

北洋銀行カードローンの「スーパーアルカ」は、口座を開設せずすぐに利用することができます。

金利は1.9%~14.7%、限度額は1000万円までとなっています。

スーパーアルカの一番の魅力は、1万円未満から借り入れをおこなうことができる「小回り」が可能であるという点です。

月々の返済も2000円から可能であるため、非常に利用しやすい地方銀行カードローンとなっています。

⇒北洋銀行カードローンのメリット・デメリット!他社と比較した特徴を徹底解説